Почему банк может отказать в выдаче кредита?

Российские банки на фоне ужесточения требований ЦБ стали реже одобрять потребительские кредиты. Так, в сентябре они отклонили более 60% заявок, а в октябре доля отказов превысила 80%. Обычно банки не сообщают клиенту причину отказа, но есть несколько самых распространенных проблем. О них — в нашем разборе.

1. Отсутствие кредитной истории

Если вы берете кредит первый раз и банк не может проверить, насколько вы добросовестно выплачиваете долг, очень высок риск отказа. Без кредитной истории вы становитесь непредсказуемым клиентом, поэтому с большой долей вероятности служба безопасности пришлет вам отказ.

Исправить это можно банально — завести кредитную карту и хотя бы полгода ей пользоваться. Можно найти карту с льготным периодом, по которой при своевременных платежах вам не придется платить проценты. При этом у вас будет формироваться кредитная история, и для банков вы станете надежным и платежеспособным клиентом. Разумеется, при отсутствии просрочек.

2. Плохая кредитная история или низкий кредитный рейтинг

Каждый кредит, даже минимальный, и дисциплинированность его погашения формируют вашу кредитную историю. Информация о заемщиках хранится в общей базе, доступ к которой имеют все банки. Когда вы подаете заявку на кредит, служба безопасности проверяет, как часто и на какую сумму вы брали кредиты раньше, как часто вам отказывали, были ли у вас просрочки по платежам.

Информация о кредитной истории хранится в бюро кредитных историй (БКИ). Все финансовые организации от мелких микрозаймовых контор до крупных банков обязаны направлять данные о заемщике хотя бы в одно БКИ (их в России довольно много, и банки сами решают, в какое именно бюро отправлять ваши данные). Туда же направляются данные о взысканиях долгов, например, по ЖКХ или алиментам.

Соответственно, чтобы узнать свою кредитную историю, сначала нужно понять, в каком БКИ она хранится. Для этого нужно направить запрос в Центральный каталог кредитных историй (ЦККИ), сделать это можно либо через портал «Госуслуг», либо через сайт Центробанка.

После этого вы уже можете напрямую отправить запрос в конкретное бюро с просьбой предоставить вашу кредитную историю.

За календарный год бесплатно можно запросить эту информацию дважды, но не более одного раза в бумажном виде. За дополнительную плату можно запрашивать кредитную историю хоть каждую неделю без указания причины обращения.

Для того, чтобы улучшить свой кредитный рейтинг, нужно в первую очередь начать исправно выплачивать текущие кредиты. Чем больше у вас было просрочек и чем длительнее они были, тем больше времени потребуется на исправление. Просто «удалить» неудачный кредит из истории не получится — банки, как и интернет, помнят все.

3. Высокая долговая нагрузка

Показатель, на который в последнее время банки обращают особое внимание. Организации стараются не давать кредиты людям, у которых уже есть несколько кредитов — в таком случае есть высокий риск, что человек просто не справится с количеством долгов. Причем учитываются не только лично ваши кредиты, но и займы, в которых вы выступаете как поручитель или созаемщик.

Самый простой способ снизить кредитную нагрузку — сделать рефинансирование текущих кредитов. Причем если вам действительно нужно взять новый займ, рефинансироваться лучше именно в том банке, где вы хотите открыть новый кредит. Эта схема позволит вам объединить все кредиты в один, а также снизить процентную ставку и ежемесячный платеж.

4. Наличие долгов или штрафов

Перед тем, как подавать заявку на кредит, проверьте, все ли долги у вас оплачены. Причиной для отказа может стать даже недоплаченная платежка за коммунальные платежи. Также банк учитывает, есть ли у вас неоплаченные налоги, штрафы ГИБДД, алименты и так далее. Тут исправить ситуацию можно только одним способом — погасить долги, если они есть, и подать заявку заново.

5. Несоответствие минимальным требованиям банка

У каждого банка есть свой список требований к заемщику, но некоторые пункты в них все же пересекаются. Так, российские банки готовы выдать кредиты гражданам от 21 года, которые проработали на последнем месте работы не менее трех месяцев (иногда требуется стаж не менее полугода на одном месте) и у которых есть постоянная регистрация.

Если с последним пунктом еще можно разобраться самостоятельно, то в остальных случаях вариант один — ждать, когда вы начнете соответствовать пунктам, либо попробовать поискать банки с более мягкими требованиями к заемщикам.

Почему банки стали реже одобрять кредиты?

Еще весной Банк России высказывал обеспокоенность ростом закредитованности населения. Тогда регулятор предложил бороться с этой тенденцией двумя способами, а с осени их начали воплощать в жизнь.

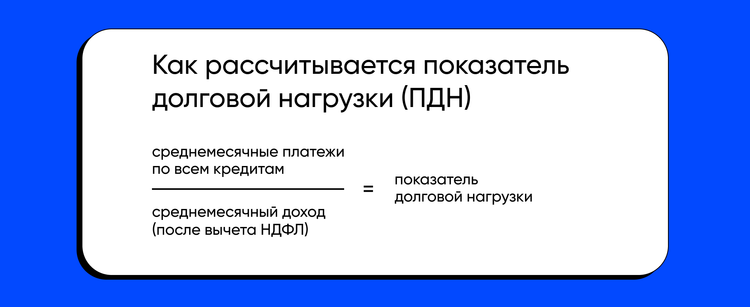

ЦБ начал с того, что повысил размер надбавок за риски, которые банки-кредиторы должны отчислять в резервы. Раньше они обязаны были отчислять повышенные суммы только за выдачу кредитов с показателем долговой нагрузки (ПДН) выше 80%, но с 1 сентября надбавки ввели и для менее «рискованных» клиентов с ПДН от 50%. Таким образом, банкам попросту становится невыгодно выдавать такие кредиты, для финансовых организаций дешевле и менее рискованно просто отказать клиенту.

Ну и самым жестким ограничением стало существенное сокращение лимитов на выдачу денег гражданам с высокой нагрузкой. Банки как и раньше могут выдавать деньги в долг людям с высоким ПДН, но если раньше они могли одобрять такие кредиты не более чем в 30% от всех выданных кредитов, то с 1 октября показатель ужесточили до 5%. То есть сейчас получить одобрение на новый займ, если у вас высокая долговая нагрузка, практически невозможно.

Грубо говоря, Центральный Банк почти полностью запретил коммерческим банком выдавать кредиты слишком закредитованным гражданам. А таких в России много — этим летом, например, представитель ЦБ говорила, что только в случае с ипотекой около 40% новых заемщиков отдают за кредит на жилье более 80% своего ежемесячного дохода.